近年来,低空经济作为战略性新兴产业,正逐渐成为经济发展的新引擎。以下是通过撼地擎天大模型的智能对话功能,整理出了关于低空经济产业的分析报告,旨在深入剖析低空经济的产业现状及未来趋势。

01低空经济概念定义

低空飞行是低空经济的核心产业

低空经济是战略新兴产业和发展新质生产力的典型代表。2010年以来,国家为推动低空经济发展,先后颁布了一系列政策法规从2021年2月首次将“低空经济”概念写入国家规划、到2023年12月正式将低空经济定位为战略性新兴产业、再到 2024年《政府工作报告》明确,要积极打造生物制造、商业航天、低空经济等新增长引擎。加快完善中国低空经济产业链,培育低空经济产业链企业,已经成为新时代经济发展的新动能。(图1-1)

低空经济产业组成

低空经济产业是由通用航空产业发展衍生而来的新兴产业,广泛体现于第一、第二、第三产业之中,在经济发展、社会保障及国防事业等多方面发挥着越来越重要的作用。从产业组成结构看、与通用航空产业类似、低空经济产业主要由低空制造、低空飞行低空保障、综合服务四部分构成。(图1-2)

低空制造 是为低空飞行活动提供航空器等产品和服务的相关产业,涵盖直升机、eVTOL(电动垂直起降航空器)等航空器整机及配套产品。

低空飞行 是低空经济的核心产业,对整个低空经济发展起着牵引和带动作用,涵盖航空消费类、公共服务类、生产作业类等细化产业门类和服务链条。

低空保障 是为低空飞行和空域安全提供保障服务的相关产业,涵盖基础设施建设运营、低空空域管控系统、直升机/eVTOL起降点飞行服务站、无人机飞行信息系统、无人机反制系统等建设与运行。

综合服务 是支持和辅助低空经济发展的各种地面服务性产业,涵盖航空会展、广告咨询、研学培训、文化传媒、租赁等产业。

低空经济产业要素

低空飞行产业是低空经济的核心产业,从产业构成要素看,由低空空域、航空器、低空飞行活动三要素支撑构成。

低空空域 是低空经济的重要依托,也是关键投入要素和国家基础性战略资源,具有典型的公共池塘资源特性。低空空域通常是指距正下方地平面垂直距离在 1000 米以内的空域,且根据不同地区特点和实际需要可延伸至 3000 米以内。

航空器 是低空经济的重要载体,有备受关注的eVTOL(电动垂直起降飞行器)、无人机(消费级、工业级)、直升机、传统固定翼飞机等。根据飞行高度划分,120米以下主要为消费级无人机,120-300米主要为行业应用无人机,300-1000米主要为直升机和 eVTOL。

低空飞行活动 包括民用、警用和军用等多个领域飞行活动、如警用航空活动、海关航空活动、通用航空以及部分军用航空活动,贯穿第一、第二、第三产业,涵盖上中下游整个低空经济产业链条,具有“多领域、跨行业、全链条”特点。

02市场规模初显

中国低空经济已超 5000 亿元

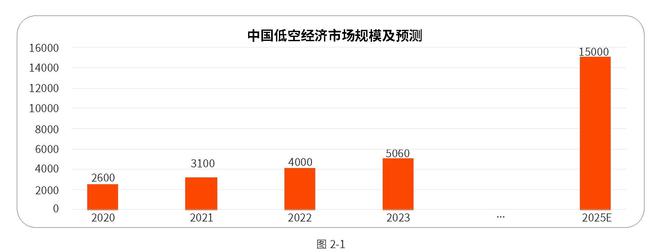

根据中国民用航空局发布数据显示,2023年,中国低空经济规模达到了5059.5亿元,同比增速达33.8%。2025年,我国低空经济市场规模预计将达到1.5万亿元,2035年有望达到3.5万亿元、低空经济市场潜力巨大。(图2-1)

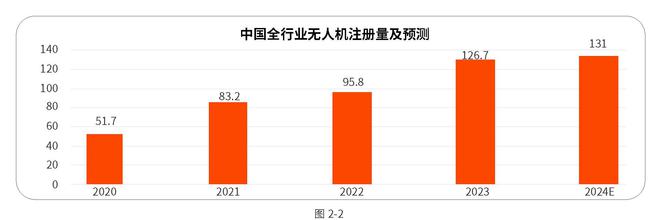

无人机在低空经济中扮演重要角色。随着无人机技术的不断进步,其性能、稳定性、安全性等方面得到了显著提升,无人机在更多领域得到应用。根据中国民用航空局发布的《2023年民航行业发展统计公报》显示:截至2023年底,我国全行业无人机注册数量达到了 126.7万架,同比增长 32.2%。预计 2024年注册量将达 131.0万架。(图2-2)

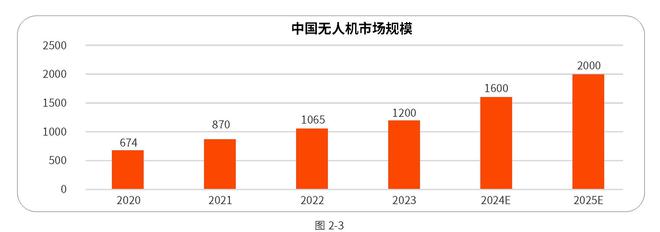

注册数量的增长也推动了无人机产业的发展。2023年,中国民用无人机产业规模超过 1200亿元,稳居全球首位。根据深圳市无人机行业协会预测,2024年,无人机在国内的市场规模将达1600亿元,到2025年民用无人机产业规模将突破 2000亿元。其中,以深圳为核心的广东省消费级无人机产量占全国的 90%以上、工业无人机占据国内 60%左右的市场份额、其产值规模超过千亿元以上。(图2-3)

03上中下游融合发展

解读低空经济产业链全景图

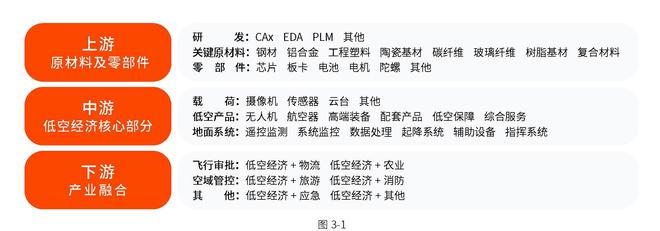

低空经济产业作为战略性新兴产业,科技含量高、创新要素集中,其产业链涵盖航空器研发制造、低空基础设施建设、飞行保障服务等内容,具有链条长、辐射带动面广、成长性好、市场空间大等优势。从具体划分看、低空经济产业链上游包括碳纤维、钢材电池等原材料及零部件,中游包括无人机、航空器、高端装备、配套产品、低空保障与综合服务等低空经济核心部分,下游包括“低空经济 +”交通、物流、旅游等应用场景部分。(图3-1)

上游

包括设计研发、原材料和零部件。设计研发通常由企业、院所、高校等组成;原材料可分为铝合金、钛合金等金属材料以及碳纤维玻璃纤维等复合材料;零部件包括座舱壳体、起落架等机体结构件,以及陀螺仪、电机电驱电池等元器件。(图3-2)

中游

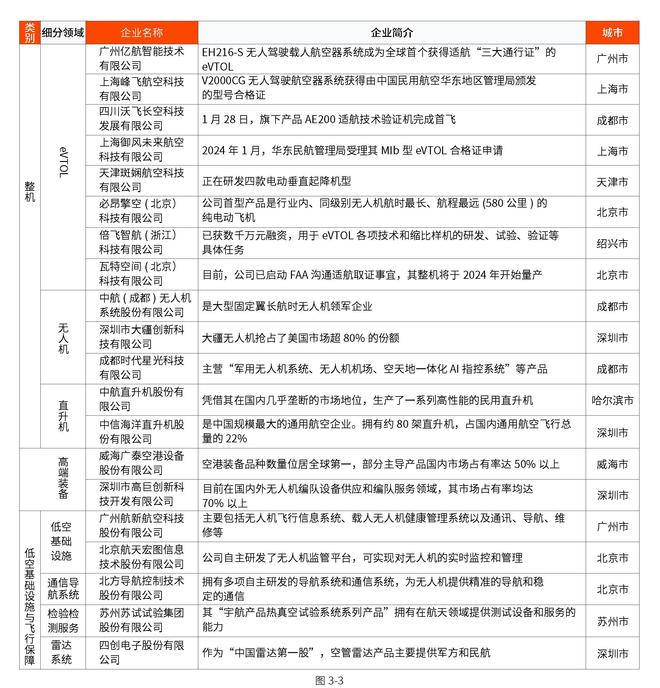

为各类分系统和总装集成,低空飞行器分系统一般包括动力系统、航电系统、任务载荷、地面系统等;总装集成包括总装调试和试验试飞工作,涵盖通航固定翼飞机、民用直升机、无人机、eVTOL等航空器,(图3-3)

下游

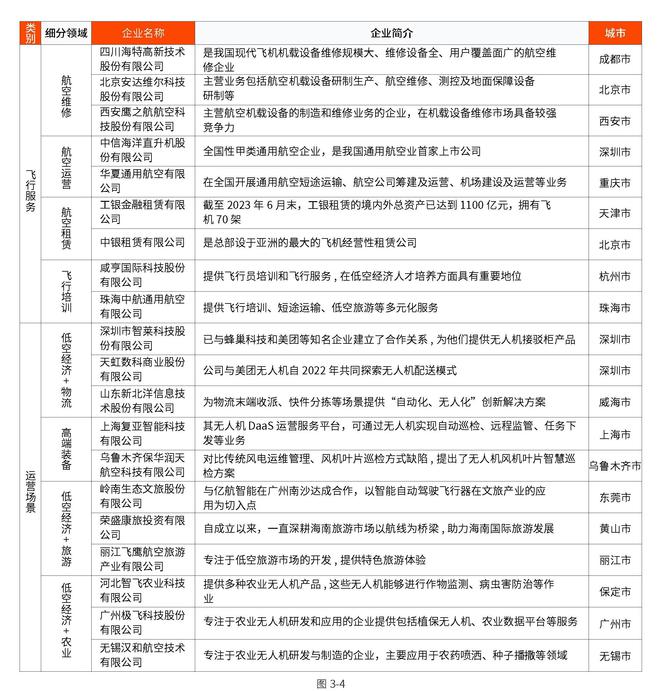

为低空运营服务和低空飞行保障。低空运营服务包括培训、维修、应急救援、物流运输、农林植保、电力巡检等;低空飞行保障主要包括地面保障服务、空中保障服务、适航审定以及检测检验服务等。(图3-4)

04企业蓬勃崛起

全国兴起低空经济发展潮流

中国低空经济的蓬勃发展,也体现于企业、空间载体、产业集群的增量。

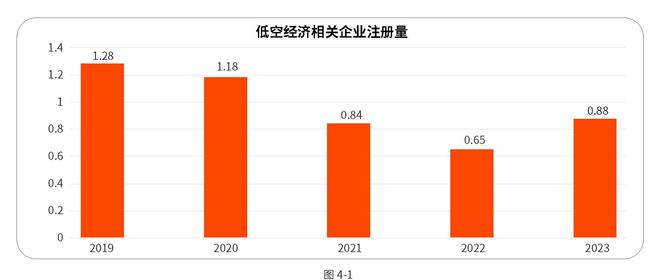

截至目前,中国低空经济领域共有企业超5.7万家。近五年新成立的企业数达到近2.1万家,近十年成立的企业数占比接近80%。仅2024年上半年,中国新增低空经济相关企业达到1600余家。如今,低空经济企业资源集聚TOP50城市,拥有的企业占比全国企业资源比例高达93.3%。(图4-1)

近年来,中国低空经济企业发展较为快速,孕育出了许多具有行业代表性的重点企业、领军企业。值得一提的是,消费级无人机龙头企业大疆占据了全球无人机超过 70%的市场份额。

从企业分布区域看,我国低空经济企业超六成分布在中南和华东地区,主要集中在广东省、江苏省、湖南省、浙江省、山东省等地区从具体城市看、深圳、广州、北京位列前三、重庆、成都、杭州紧追其后。

从载体空间和区域产业集群来看、截至 2023年12月、四川、重庆、上海、广东、河北、辽宁、陕西均有无人机产业集群的分布各地产业集群也在争先上马。(图4-2)

从区域产业发展特色来看,长三角地区航空产业基础雄厚、正依托中国商飞等核心企业的产业链优势,致力于打造低空产业集群珠三角地区依托消费级无人机和电动汽车产业链优势,有望复制新能源车领域的成功发展路径;成渝双城经济圈通航产业链整体向好产业协同推动空中交通发展;中西部核心城市在空域改革先行试点,推动低空经济率先布局。

05投融资市场活跃

民间资本和政府产业基金角逐

据撼地产业研究院不完全统计,2024年上半年低空经济领域的融资事件合计发生54起,与2023年上半年的22起、下半年的34起相比增长明显、反映出今年资本市场对低空经济产业的高度关注和追捧。(图5-1)

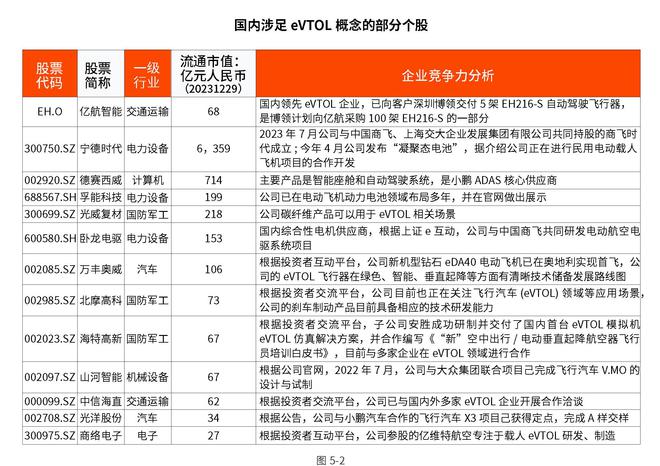

从投资趋势来看,电力巡检、地理测绘等成熟应用领域投资较多,物流运输、空中交通等示范应用领域也得到关注。其中,较火的eVTOL,整机企业大部分为科技型初创公司,企业规模普遍偏小、历史短、融资规模也小,“链主”级别的龙头企业较少。(图5-2)

从融资事件的地域分布来看,北京、江苏以及广东,三地低空经济相关融资事件数量位居前列,分别拥有18起、15起以及 14起其中,北京主要为整机制造、低轨卫星和电推进系统;江苏主要为整机制造、新材料和零部件;广东主要为整机制造、感知系统和运营应用领域。

从融资事件的轮次分布来看,早期轮次(种子轮、天使轮以及A轮)占据轮次数量的7成以上。其中,沃兰特、沃飞长空、白鲸航线均在过去一年完成了三轮融资;中科云图、蓝星光域等企业也完成了两轮融资。这些企业在初步验证了商业模式或技术可行性后,将进入快速扩张和市场占领的关键阶段。

民间资本市场活跃的同时,多地也接连出台促进低空经济发展的金融举措,通过财政资金支持、专项债券申报等措施,围绕低空经济纷纷设立产业基金。目前,已有安徽、江西、重庆、北京、广州、杭州、贵阳、武汉、苏州、南京、沈阳等 10余个地区发起设立低空经济产业基金,其中苏州今年就已新签约 16个低空经济产业基金群,总规模超过200亿元,是目前全国最大的低空经济产业基金。

06惠企政策相继颁布

各地政府为低空经济积极配套政策包

低空产业是我国“十四五”期间的战略性新兴产业、中国各地政府颁布多项政策支持与规范低空经济产业和企业,助力中国低空经济高质量发展。(图6-1)

07低空经济的发展挑战

尚处于起步阶段,正面临多种复合问题

低空经济产业覆盖领域宽泛,发展挑战存在于产业链的各个组成部分,低空经济是新质生产力的关键赛道之一,产业尚处于起步阶段,发展低空经济正在面临多种复合问题,行业的标准建设是重中之重。(图7-1)

08低空经济未来发展趋势

中国的技术创新和产业升级势能明显

工业巡检事件类型主要为大额招投标和首次应用,反映产品已商业化,且领先于实际应用,重点事件多发生于 2023年,无新产品或支持政策,整体成熟度相对较高。

农业作业主要为大额招投标,且数量较多,或反映应用已规模化,两条产品进展也并非该应用领域的首款产品,而是迭代产品或反映该领域成熟度相对较高。

测绘地理整体重点事件数量少,以大额招投标事件为主,或反映该应用场景已具备一定成熟度,但由于产品功能面临天花板应用范围不广、程度不深。

物流运输均为产品首发和政府支持下的试点、新航线。应用场景仍处于探索阶段,产品并未量产或仍未满足场景功能需要,该领域成熟度相对较低。

应急救援招投标事件较多,但仍存在新品首飞、场景试验事件,叠加重点事件密集发生于年初至今,该应用场景基础需要或已满足正在向深度应用过渡。

警用安防招投标、场景扩容、地方建设事件均有,整体重点事件数量在近一年较少。可能由于警用安防领域中的细分应用成熟度不一,训练、标靶用途相对成熟,但城市警务应用成熟度仍不高。

城市交通均为产品端进展,以新品发布、验证、取证等为主,或反映这一应用领域成熟度仍处初期。低空旅游近期重点事件均为政策规划、航线开通、试点运营,反映该领域产品已具备一定应用性,但开放程度一般,结合eVTOL 等新兴场景载体仍处于发展初期,低空旅游整体成熟度一般。