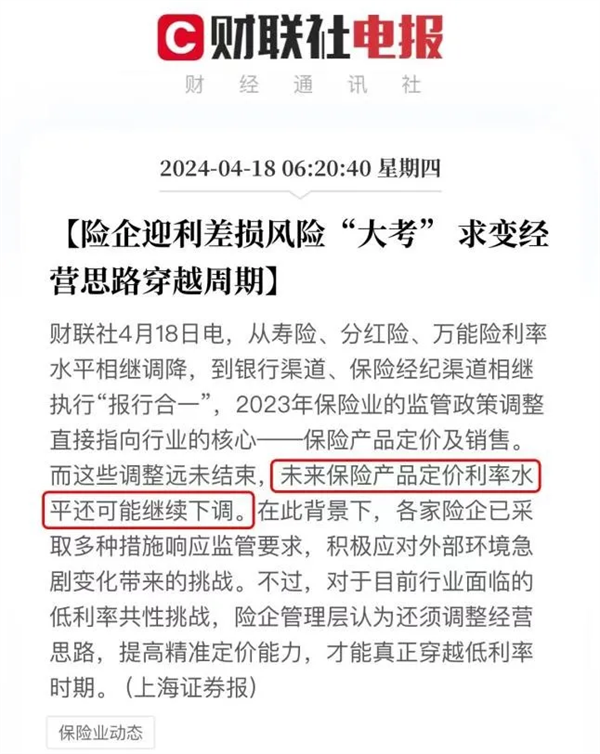

随着利率的进一步下行,一方面招行、民生等银行都已经宣布不再发售大额存单,国内各大银行的存款利率也相继进行了新一轮的下调;另一方面以 10 年期和 30 年期为代表的长端国债收益率,在今年一季度也分别下行 27 个和 38 个 BP 至 2.29%、2.46%,低于目前 3.0%预定利率 50-70 个 BP。这些举措都是为了降低保险公司负债端成本,缓解行业所面临的利差损风险。

在今年的储蓄保险市场上,中英人寿却凭借其稳健的经营策略和优秀的产品设计,成为了一颗耀眼的明星。中英人寿是中外合资险企中最为典型的代表,其以臻享传家和臻享未来这两款固定收益类储蓄产品,在 3.0%储蓄险市场上占据了一席之地。

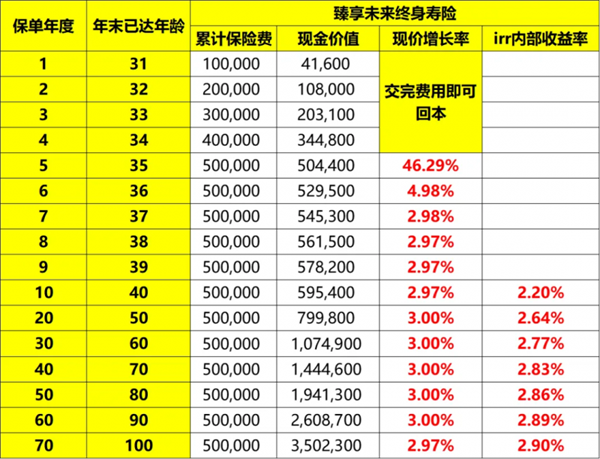

以臻享未来为例,该产品具有短期回本快的特点。30 岁女性,年交 10 万,5 年交,在缴费期最后一年,现金价值高达 504,400,超过了累计已交保费,这意味着 5 年交 5 年即可回本。

回本之后,现金价值基本以每年 3%的复利递增,30 年现价 1,074,900,超过 2 倍所交保费;40 年现价 1,444,600,接近 3 倍所交保费;50 年现价 1,941,300,接近 4 倍所交保费。另外,经过 irr 测算,长期内部回报率高达 2.90%。相较于臻享未来,臻享传家则主打更高的中长期收益特征。

同样是 30 岁女性,年交 10 万,5 年交,第 7 个保单年末现价为 516,700,超过累计已交保费 50 万,相比臻享未来晚 2 年回本。回本之后,同样以 3%左右的复利递增,30 年现价 1,099,500,超过 2 倍所交保费;40 年现价 1,477,400,接近 3 倍所交保费;50 年现价 1,985,400,接近 4 倍所交保费。相较于臻享未来长期 irr2.90%,臻享传家长期 irr 高达 2.94%,中长期回报率更高。

总结来说,以 5 年交为例,臻享传家现金价值和 irr 内部回报率更高,回本慢两年;而臻享未来缴费期结束即可回本,回本时间更快,现金价值和 irr 内部回报率稍微低一些。无论是臻享未来,还是臻享传家,一经买入,保单利益就确定在合同里面了,不存在浮动,不存在假设,更不存在亏损,每年 3%的速度复利增值。

那么,中英人寿是如何在利率越来越低的市场环境下,仍然能够做出预定利率 3%的高保证收益储蓄产品的呢?

首先,中英人寿的股东背景实力强大。公开资料显示,中英人寿保险有限公司由中国中粮资本投资有限公司与英国英杰华集团合资组建,于 2003 年 1 月 1 日正式开业,目前注册资本金 29.5 亿元人民币。

中方股东中粮集团,是与新中国同龄的中央直属大型国有企业,是中国农粮行业的领军者,是全球布局、全产业链的国际化大粮商,业务遍及全球 140 多个国家和地区。2023 年位列世界 500 强第 87 位,是我国十大“国之重器”品牌之一。外方股东英杰华集团,总部位于英国伦敦,是全球领先的保险集团,经营范围覆盖全球多个国家,为超 1920 万名客户提供优质保险服务。英杰华保险的历史最早可追溯至 1696 年“房屋火灾损失保险公司-手拉手”,距今已有 300 多年,英国历史上诸多知名人物如牛顿、丘吉尔都是英杰华的客户。

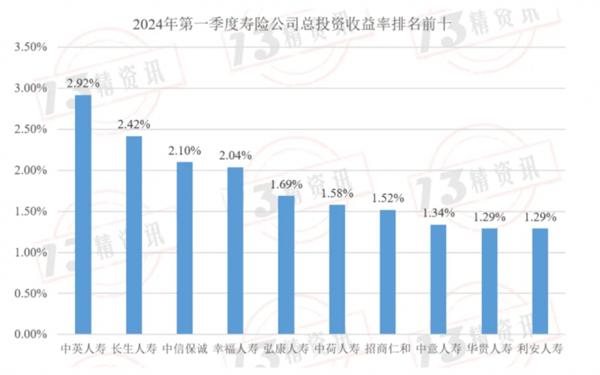

其次,中英人寿的投资能力和业绩超强。利差损的本质就是保险公司实际投资收益率不及保单预期收益率导致的亏损,想要防范利差损风险归根结底是要提高险资投资收益水平。根据公开披露信息整理内容显示,2023 年中英人寿综合投资收益率达到 6.42%,在已公布数据的 59 家非上市险企中位列 TOP2。

从近 3 年平均来看,中英人寿综合投资收益率为 5.93%,位列 TOP4。

根据“13 个精算师”过往整理数据显示,在 2024 年第一季度最新公布的寿险公司投资总收益率,中英以 2.92%摘得头筹。

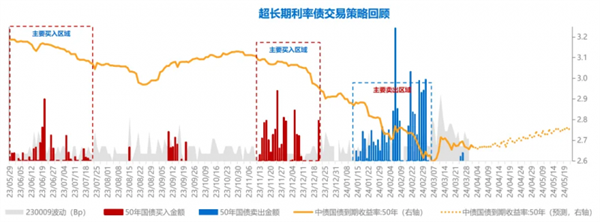

中英人寿之所以能够取得如此优异的投资收益成绩,这和其背后专业的资管团队和投研策略密不可分。比如在固定收益投资部分,超长期利率债是寿险资金真正的“无风险资产”,能够匹配长久期负债、对冲利率风险,满足负债最低收益要求。近几年保险行业对长久期利率债投资占比持续提升,中英 2023 年末超长期利率债配置比例已达到 48%,取得了战略配置优势。

从当前利差损的背景下,单纯靠“躺平式”配置利率债已无以为继,未来固收投资的胜负手在于长周期利率“波段交易”。

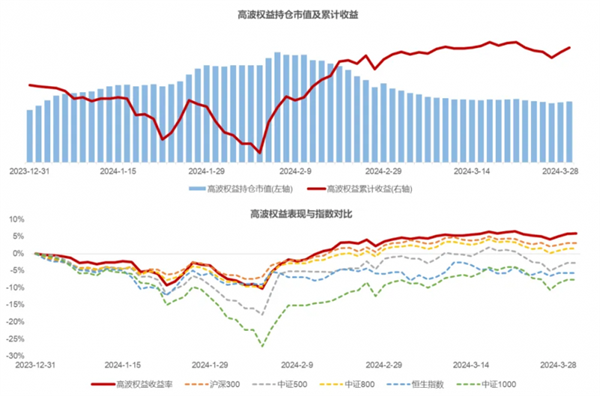

再比如中英在权益投资方面,充分发挥保险资金“长期+活钱”的资金优势,寻找长期现金牛型资产,不断垒厚“家底”,寻找敢于长线越跌越买的“锚”,同时以“熊市”思维构建权益组合,以运动战仓位调整获取绝对收益。

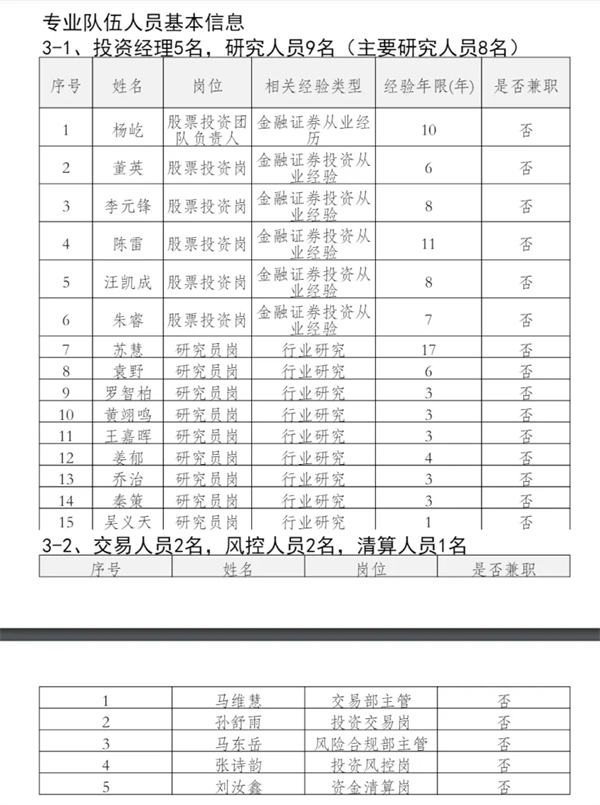

在股票投资部分,中英建立了职责明确、分工合理的股票投资组织架构,设立了独立的资产管理部门,并以正式发文的形式在资产管理部门内部组建了股票投资团队。

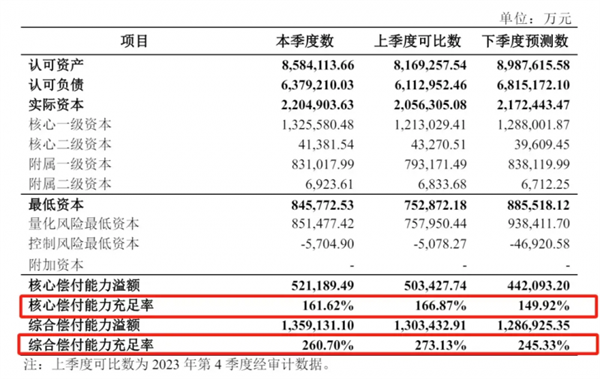

最后,中英人寿的风控和财务超级稳健。中英人寿践行长期主义理念,在业务规模迅速增长的同时,也始终保持着公司长期稳健经营的强大实力,这体现中英充足的偿付能力和优异的监管评级。根据中英披露的 2024 年 Q1 偿付能力披露报告显示,中英人寿核心偿付能力达到了 161.62%,综合偿付能力达到了 260.7%,均远远高于监管要求标准。

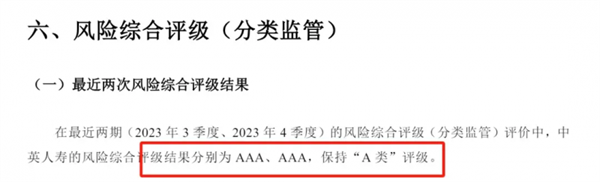

另外在最近两次的风险综合评级结果显示,中英人寿连续保持最佳的 AAA 评级结果,非常亮眼。

值得一提的是,中英人寿在过去若干年中创下了连续 30 次荣获 A 类监管评级,在偿二代二期新规下更是取得了连续 6 次荣获 AAA 风险综合评价。此外,国际知名风险评级机构穆迪也曾给出中英人寿 A3 展望稳定评级,惠誉也给出了 A-展望稳定评级,这也是内地保险公司非常罕见的获得国际机构的 A 类评级。

综上,我们透过分析中英人寿的股东背景、投资实力和风险财务评级这三方面就能看出为什么在很多保险公司纷纷退出 3.0 或者选择更加保守策略下,中英人寿依然可以逆势而上,分别在 3.0%市场上做出臻享传家和臻享未来这两款王牌产品。说的通俗一些就是底子厚,实力强,功力深。

从另外一个角度上来说,诸如二臻这类的终身寿险产品,很多客户买来即是作为一个稳健投资理财的资产配置,同时也承担着财富传承的需要,因此对经营这类产品的保险公司的永续经营能力就非常看中。在规划养老退休和财富传承时,中高净值客户更注重保险公司的综合实力和长期稳定性,而非仅关注绝对收益。他们倾向于选择那些拥有强大股东背景、完善投研架构与团队,以及出色风控体系的保险公司。在这方面,中英人寿及其旗下的“臻享传家”和“臻享未来”产品系列,深受这类客户的认可和信赖,成为他们理想的选择。