拐点已至

“中途蓄力,才能爬坡过坎;乘势扬帆,方可破浪前行。”,中国平安董事长马明哲在半年报致辞中这样写道。

2024年,外部经济持续下探,金融行业也经历一场前所未有的大变局,但也要看到,中央采取的措施不是否定金融的重要性,不是限制金融业的发展,而是为了防止“劣币驱逐良币”、引导金融业高质量发展。

中国平安披露的半年报,就像这样一股温柔的力量,轻轻拨开了市场波动的迷雾,为我们描绘了一幅充满希望的图景。

上半年,中国平安总资产突破12万亿元,营收5540.97亿元,实现归属于母公司股东的净利润746.19亿元,同比增长6.8%。

这张成绩单可以用一句话总结:当下可靠,未来可期。

从经营数据看,中国平安的利润数据好于去年同期,大幅好于年末成绩,说明中国平安已经走出了利润的“至暗时刻”。

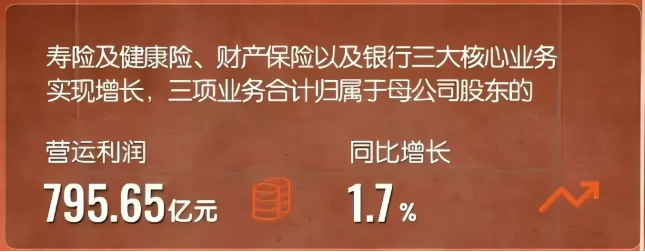

具体来说,2024年上半年,寿险及健康险、财产保险以及银行三大核心业务保持增长,三项业务合计归属于母公司股东的营运利润795.65亿元,同比增长1.7%,成为维持整体业绩稳健的中坚力量。

保险业务依然是平安这艘巨轮向前行驶的“压舱石”,其中寿险及健康险业务新业务价值,上半年达成223.20亿元,同比增长11.0%;平安的代理人数量触底反弹,2024年上半年新业务人均价值率同比继续提上36%,说明平安的代理人制度优化改革已成效,长期向好的趋势明显。

“综合金融+医疗养老”战略正在释放飞轮效应。截至2024年6月末,中国平安个人客户数达到2.36亿,其中持有集团内4个及以上合同的客户占比为24.9%,享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超过了68%。

在投资者最为关注的分红方面,中国平安一直是A股的标兵,它将向股东派发2024年中期股息每股现金人民币0.93元,预计合计派发现金红利168.4亿元。Wind显示,平安上市以来累积分红35次,累积现金分红3285亿元,居于A股上市险企首位。

这份业绩也给资本市场注入了信心,截至今日收盘,中国平安A股上涨3.93%,报43.35元,创3个月新高,且领涨保险板块;在H股上涨3.64%,收盘报35.55元。

多家机构对中国平安上半年业绩表现持正面看法:华泰证券认为中国平安核心盈利能力复苏,给出“买入”评级;中金指中国平安上半年业绩符合该行预期,综合平安寿险业务的各项指标趋势,对公司未来经营趋势展望乐观;摩根士丹利表示,平安回复稳定盈利表现,新业务价值健康增长,维持“增持”。

眼下,金融行业仍在过万重山,为何中国平安乱云飞渡仍从容?跳出低估陷阱,决胜未来十年,平安更早看见了春天。

长胜靠生态

为什么平安能更早拨开迷雾,看见春天?答案或许藏在马明哲的一句话里:小胜靠机遇,中胜靠人才,大胜靠平台,长胜靠生态。生态型公司的护城河是最宽最深的,但放眼今天的中国,称得上生态型企业的并不多,数得上号的也就那几个——阿里巴巴、海尔、中国平安……

什么是生态型企业?

首先,要有巨大的用户量,是国民级的应用或产品。其次,各个产品之间可以自然产生强化学反应,形成闭环的服务。最后,它有很强的容错性、修复能力,可以自我调节、自我进化,以满足世界不断变化的需求。

中国平安正是一家生态型企业,从用户数量看,中国平安个人客户数达到2.36亿,相当于每6个中国人中就有一位平安客户;从业务看,平安在内部已经形成了商业闭环。

以平安最大的业务板块寿险为例。寿险是中国平安自2019年以来,改革最激烈的阵地。在这场由马明哲亲自推动的改革中,渠道升级、产品升级与数据化运营,成为了所有改革项目中,最关键的三条总路线。

当然,改革过程中必然伴随着阵痛,比如从“人海战术”转向“高质量发展”过程中,代理人数的断崖式下降。对于平安而言,整场寿险改革的思路,在于以短期阵痛换取长期优势。

寿险改革的成败,主要看两个数据,一是寿险新业务价值、尤其是新业务价值率是否扭转跌势,二是代理人数规模是否反转。

从半年报可以看到,平安的寿险改革,开始彰显威力了。

从新业务价值看,上半年在多重因素影响下,中国平安的新业务价值保持住了一季度的双位数增长。2024年上半年,中国平安寿险及健康险业务新业务价值达成223.20亿元,同比增长11%。

代理人数量也迎来了拐点。截至2024年6月末,平安寿险个人寿险销售代理人数量34万,呈上升状态。与此同时,代理人产能持续提升,人均新业务价值同比增长36%,整个代理人渠道新业务价值为181.06亿元,同比增长10.8%。

寿险的改革,也有来自政策端的红利。

保险公司的经营由“负债”和“投资”两个轮子组成。在负债端实现保费收入后,保险公司需要将保险资金进行投资运作以获取投资收益,为了保持资产负债的匹配性,降低负债端成本成为保险公司的必然选择。

近日,监管下调寿险产品预定产品利率,减轻保险行业负债压力,有利于行业健康发展。

可以说,平安寿险以“优”增“优”,正走上了一条良性发展之路。

与此同时,中国平安这家生态型企业,还长出了粗壮的第二增长曲线。

人类正在加速进入一个此前从未有过的、普遍而稳定的老龄社会,这一趋势几乎是不可逆的,但目前的公共政策、养老体系,都不是为此而设的,是为青年社会设的。

在“长寿社会”,高端的医疗健康、养老服务会成为稀缺品,于是“保险+医疗健康”“保险+养老”正成为众多险企布局的新增长点,而纵观中国平安对于医疗养老生态圈的布局,会发现它并非跟随者,而是引领者、先行者。

放眼全球,平安这种“综合金融+医疗养老”的商业形态,与"富国银行+联合健康"的美国模式有很多相似之处:一边为客户提供全链条的个性化金融服务,另一边为客户提供全生命周期的医疗健康服务。

不过,平安的“综合金融+医疗养老”战略,不是简单的1+1,而是“富国银行+联合健康”模式的升级版。

在综合金融方面,相比富国银行,平安的金融牌照齐全,包括银行、保险、证券等。

在医疗养老方面,平安不仅有养老保险、健康保险等,还有“到线、到店、到家”的医疗健康养老服务体系,并依托科技医疗如AI技术,能为“到线、到店、到家”的服务提供强有力的支撑。

可以看到,中国平安的战略模式,所做的事情更广泛、更超前,更符合生态型企业的特点。可以说,平安已经驶入了无人区,前方没有参考。

透过中国平安半年报可以发现,其医疗养老生态圈已释放出增长价值,成为新的发展引擎。

2024年上半年,中国平安28.6%的新增客户来自于医疗养老生态圈,享有集团医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超68%。

截至6月末,在平安2.36亿的个人客户中,有超63%的客户同时使用了医疗养老生态圈提供的服务,其客均合同数约3.36个、客均AUM约5.75万元,分别为不使用医疗养老生态圈服务的个人客户的1.6倍、3.8倍。

综合金融和医疗养老,已经实现了相互赋能,未来还有更大的潜能待释放。

某种意义,这套战略跑通之后,平安的的估值模式将重构,不再是对传统金融保险机构的估值逻辑。

时代的平安

金融行业是一个与宏观高度相关的行业,要用时代发展的眼光去看中国平安。

中国平安董事长马明哲曾经说,平安永远不要去想守业,想守业的话,那就不是平安。无论是过去、现在还是未来,我们唯一的选择,就是不停地创业、永远不断地在克服困难中前进,永远勇敢地迎难而上。

这种与创业精神,深刻镌刻在平安发展的年轮里。

1988年诞生之初,作为中国第一家股份制保险企业,中国平安就承担了保险业市场化改革试验田的职责。

2014年之后,平安开始向科技业务布局,今天医疗健康生态圈的核心成员平安好医生,金融服务生态圈的陆金所,都始于2014年的布局。

当时,一系列迹象已经表明,平安未来的对标不再是传统寿险或多元金融。

决胜未来十年,不是看今天做了什么,而是看十年前做了什么。

几年前,中国平安董事长马明哲指出,“综合金融+医疗养老”战略,能够同时把握金融、医疗、养老服务行业广阔发展空间,必将在未来十年迎来新的发展契机。

上个月闭幕的党的二十届三中全会通过《中共中央关于进一步全面深化改革 推进中国式现代化的决定》提出:坚持聚焦重点、合理适度、有进有退,积极发展科技金融、绿色金融、普惠金融、养老金融、数字金融,加大对重大战略、重点领域、薄弱环节的优质金融服务。

全会对金融工作提出的新部署,恰恰印证了平安战略布局的前瞻性。中国平安交出了“五篇大文章”答卷。

比如,在科技金融篇章。金融业在经济中的定位,能够反映一个国家经济增长的底层逻辑。

在2019年及之前,技术创新对我国经济增长的贡献度不足四分之一,中国要跨过“中等收入陷阱”需要新质生产力的发展,需要大大小小、千万万的科技创新企业共同撑起明天。

科技金融的核心在于支持创新,中国平安充分发挥金融保险经济补偿、资金融通等功能,打造特色科技金融服务体系,深入服务科创型中小微企业、“专精特新”及战略性新兴产业企业。

在普惠金融篇章,中国平安坚守金融向善初心,擦亮普惠金融为民底色。

一直以来,农业、小微企业都是金融活水“最后一公里”的末梢。为打通这一“末梢”,平安产险打造了“企业安心保”等一系列小微企业客户专属保险产品,并将为“三农”发展注入金融活水,截至2023年末,中国平安累计投入乡村产业帮扶资金1170.71亿元,累计投入逾8.77万亿元支持实体经济发展。

在养老金融篇章,中国平安更是行业内最早的布局者,推动中国版"管理式医疗模式",将线上、线下医疗养老生态圈与作为支付方的金融业务无缝结合,构筑"到线、到店、到家"的服务能力,为实现“老有所养、老有所依”提供有力支撑。

从一组数据中更能看到平安在打造"管理式医疗模式"上的深厚积淀。截至2024年6月30日,平安通过整合供应方,已实现国内百强医院和三甲医院100%合作覆盖,内外部医生团队约5万人,合作药店数达23.3万家,较年初新增超2,500家。

截至6月末,在平安2.36亿的个人客户中有超63%的客户同时使用了医疗养老生态圈提供的服务。

截至2024年6月30日,平安通过整合供应方,已实现国内百强医院和三甲医院100%合作覆盖,内外部医生团队约5万人,合作药店数达23.3万家,较年初新增超2,500家;享有医疗养老生态圈服务权益的客户覆盖寿险新业务价值占比超68%。

没有平安的时代,只有时代的平安,中国平安诠释了什么是大企业的“大担当”。

它始终都是一个自我改革、持续进化的样本,从集团层面是这样,从业务层面也是如次,这是大象仍能起舞的秘密所在。

结语

哈佛大学曾做过一个研究,从30年的长度来看,从小做到大的企业80%都不见了,从单一到多元进行跨界发展的企业99%都不见了。

如何实现企业基业长青,是所有企业家都关心的问题。

走过三十六载中国平安,是生态型企业的胜利,也是长期主义的胜利,更是敢闯敢试的先行者的胜利。

在平安内部,曾流传这么一句话:“今天的果是过去5~10年前种的因,今天种的因又是5~10年之后的果。你必须现在就种树,不种树就没有未来。”

吹尽狂沙始见金,是时候重估平安的真正价值了。