中新经纬6月5日电 (魏薇)近期楼市利好消息不断,银行对个人住房贷款也频出大招。

近日,多位网友发帖称,建设银行、兴业银行针对存量房贷推出“先息后本”的还款方式。事实上,先息后本还款并非新鲜事,早在2022年就有银行推出了该项业务。先息后本还款到底划算吗?

房贷能“先息后本”?

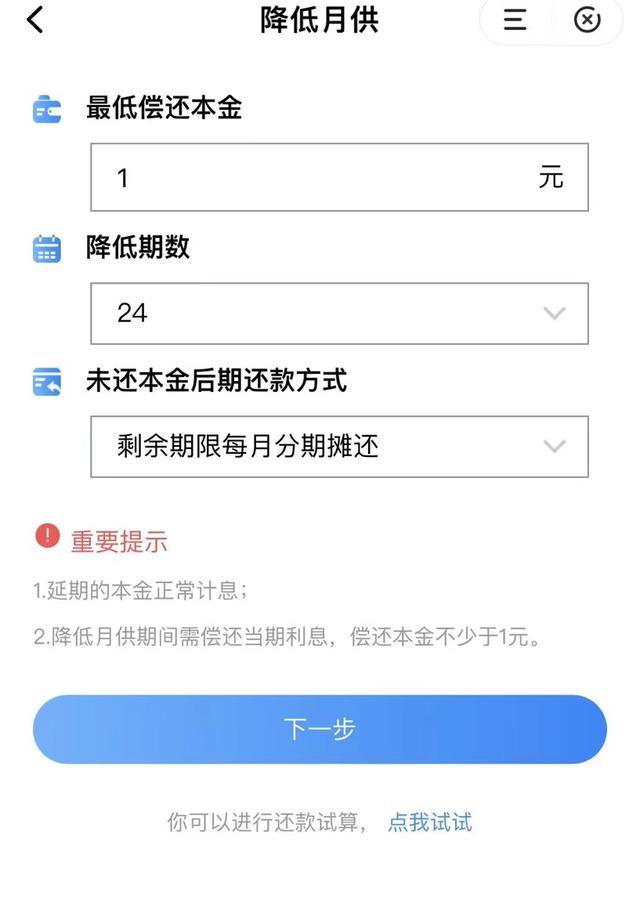

上海市民吴建(化名)告诉中新经纬,他在建设银行办理了房贷,最近才知道建行推出了“先息后本”的还款方式。他表示,在建设银行App“我的贷款”栏目中,可以选择“还款计划调整”,之后出现“降低月供”的页面。

来源:受访者提供

“降低期数只能选择1—24期,未还本金后期还款方式只能选择‘剩余期限每月分期摊还’。” 吴建说,他尝试点击还款试算,但只显示前三期的本金1元+利息,并没有两年后的月供金额。他认为,目前这项业务有些问题还不明确,比如申请后如果LPR下降,还款利息是否也会下降。因此,他暂时并不打算变更还款方案。

中新经纬了解到,目前建设银行的“还款计划调整”功能并非所有地区都能申请。有北京的建行房贷客户透露,其建行App显示“该笔贷款所在地区暂未开通还款计划调整服务”。

此前,建行部分分行针对新申请的房贷客户推出“轻松供”还款方式。据建行云南分行“七彩建行”公众号2023年8月发文,建行云南省分行针对在云南地区申请办理建设银行贷款且期限10年(含)以上房贷的客户,推出“轻松供”还款方式。

据文章介绍,“轻松供”还款方式将个人住房贷款在贷款期限内划分为两个阶段:第一阶段,按月归还1元本金以及当月应归还的贷款利息(可根据借款人需求自行确定第一阶段期限,最长不超过三年);第二阶段,在剩余贷款期限内,剩余贷款本金可选择按常规等额本金或等额本息方式还款。

还有网友提到,兴业银行的“随薪供”也可以将房贷还款方式改为“先息后本”。

中新经纬致电兴业银行客服电话,工作人员表示,“随薪供”于2022年2月28日上线,一般针对中长期个人一手住房贷款、个人二手住房贷款在发放后,可设定一个最长为3年的期限,在该期限内暂停归还贷款本金,只偿还贷款利息,是降低短期还款压力的一种还款方式。

前述工作人员介绍,“随薪供”只还利息、暂缓归还贷款本金的阶段最长为3年,且不得超过贷款剩余期限的1/2。“随薪供”适用于已正常还款12个月及以上、采用按月还本付息方式且信用表现良好的个人一手住房贷款、个人二手住房贷款客户。兴业银行将综合客户的贷款及还款情况进行评估。

一位上海地区的贷款中介告诉中新经纬,最近有客户向他咨询该业务,他也向上述两家银行的工作人员询问过,“很多人还不知道,包括银行的工作人员很多都不知道自己行里有这个业务”。

对于上述业务开展的时间、是否在全国推广等问题,中新经纬向上述两家银行有关人士求证,截至发稿时,尚未收到回复。

还款压力先小后大?

业内人士认为,“先息后本”适合近几年有月供压力的购房者,相当于“缓兵之计”。这类还款方式贷款期限是不变的,且整体利息会有所增加。

“先息后本”到底是否划算?中新经纬以贷款100万元、还款期限30年、利率3.5%试算,等额本息还款方式下,每月还款约4490元(首月月供包含本金约1574元、利息约2917元),总利息约61.66万元。

在采用两年先息后本还款下,前两年的月供均为1元本金+利息,首月月供为2918元,两年间月供约在2800元至2900元,月供压力小了近一半。

前两年共还本金24元,第三年起按等额本息方式,还剩余本金999976元。月供为4673元,即后续28年,月还款增加约183元。总利息约63.87万元,比等额本息还款利息增加2.21万元。

需要注意的是,以上均为试算结果,实际以银行计算为准。

某国有银行个贷经理对中新经纬表示,其所在的银行一直有延期还款业务,属于消费者保护措施当中的一部分,但并非客户所想的可以停止还利息,少还一部分钱。“只是前期少还了本金,两年后之前所欠的本金会重新按照等额本息或等额本金的还款方式计算,总利息会增加,所以我们一般都不推荐客户办理这个业务。”

招联首席研究员董希淼指出,“轻松供”“随薪供”等灵活还款方式,主要针对两类人群:一是短期内收入有所下降、还贷压力较大的新市民;二是工作时间不长、但未来收入有望增加的年轻人。较低的前期还款压力、灵活的还款方式,将能够帮助他们减缓短期还款压力,在更长周期内平衡好收入和支出。

“对银行而言,通过住房信贷产品创新,提供差异化、人性化的服务,满足不同的借款人的现实需要,有助于提升产品的竞争力,进而减少提前还款压力,扩大市场份额,保持住房贷款业务平稳发展。”董希淼说。

他强调,上述产品只是还款方式的改变,因为前期基本未偿还本金,应偿还的贷款本息总量可能有所增加。借款人应基于个人和家庭需求,合理评估还款能力,理性申请个人住房贷款,选择适合自己的还款方式,不可因为前期还款压力较小而随意申请、盲目借贷。

易居研究院研究总监严跃进认为,此前平安银行推出的“气球贷”主要是针对新购房客户,属于增量贷款的一种创新。而上述产品是基于最近几年还贷压力的新情况,给予存量房贷的客户一种减负的做法,客户可以选择也可以不选择。

在严跃进看来,按照目前的月供情况,类似模式下,前期至少可以减少1/3或1/2的月供压力,具有较好的减负和缓冲效应。“当然任何减负,最终都是根据本金的方式来计算利息的,前期本金还得少了,后期利息自然就会增加。作为参与此类模式的人来说,需要比较清楚理解这一点,以更好筹划存量房贷减负的工作。”严跃进说。

新增与存量房贷利差加大

5月17日,中国人民银行发布通知,取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限以来,多地迅速响应,上海、广州、深圳等城市纷纷行动。

中原地产研究院统计数据显示,从调整幅度上看,各地对于房贷利率的降低呈现出差异性。目前,多数城市的首套房贷利率已降至3.1%—3.5%之间,远低于此前的市场平均水平。2019年10月—2023年10月,北京首套房利率为LPR+55BP、上海首套房利率为LPR+35BP、深圳首套房利率为LPR+30BP,而目前深圳和上海的首套房利率均为LPR-45BP。

新增与存量房贷利率之间的利差再次拉大,部分网友呼吁下调存量房贷利率。

董希淼指出,2024年一季度商业银行净息差为1.54%,较2023年四季度的1.69%下降0.15个百分点,首次跌破1.6%关口。从近日公布的上市银行一季报看,上市银行净息差普遍出现下滑。在这种情况下,商业银行继续降低存量房贷利率的动力不足,空间不大。不过,从近期金融数据看,居民部门有效融资需求不足是突出问题。

董希淼认为,下一步,应加快落实并继续采取坚决有力的措施,稳定居民住房消费预期,促进房地产市场尽快回到平稳发展的轨道上来。住房信贷政策方面,应引导商业银行适当降低存量二套房贷利率。

严跃进建议,从金融风险防范化解的角度,对存量房贷利率的下调纳入后续的研究范畴之中。

不过,对于存量房贷客户而言,贷款利率有望随5年期以上LPR调整而下调。今年2月,5年期以上LPR下降25个基点至3.95%。存量房贷利率将在“重定价日”按照最新LPR报价利率加上合同约定的基点得出新的利率,在下一周期执行。多数存量房贷的重定价日在每年1月1日,也就是明年1月1日房贷利率有望迎来下降。