近期的债市有些波动,一些投资者心里不免焦躁,也忍不住开始琢磨,是不是该做点什么?不要冲动,我们先来一起看看,债市到底因何波动?

大家对于股债跷跷板效应一定都有所了解,因此,在股市情况不理想的前提下,市场中的资金加速涌向了债市。

在今年3月,央行出现过几次“口头警告”,7月开始用国债借入的公开操作给债市降温。但债市的倔脾气最近属实有点上头,长债利率并没有刹住车,反而继续创了新低。时间轴来到颇具戏剧性的上周,“央妈”先是指导大行们井然有序地卖债,后续零元逆回购操作也起到了一些降温的作用,接着又出手打击国债交易违规的情况,还发布了《2024年第二季度中国货币政策执行报告》亲自为大家做投教,提示潜在的利率风险。

上周以来债市的“震感”由此而来,可见央妈对于长债收益率引导调控的决心是坚定不移的,债市的波动可能还会持续一段时间。

现在问题来了,作为普通投资者的我们该如何应对呢?

首先,富二觉得配置篮子里的始终留有一部分债基是明智选择,没必要极端清仓。大方向还是看基本面,宏观经济弱复苏的趋势没变,宽松的货币政策没变,低利率时代之下,债基依然是家庭资产配置中不可或缺的选项。

同时债基的一大特点是通常有稳定的票息收益,所以不必太纠结于上车时机,拉长时间终归是平稳向上的,从这个角度看短期的波动反而是很好的加仓时机。

细分来看,富国基金旗下有多种类型的优质债基供君选择——

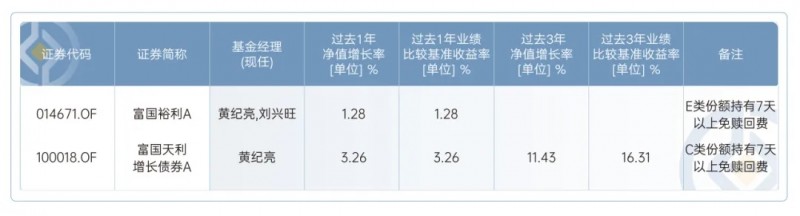

短期纯债

如果对于目前长债的调整有所焦虑,可选择在久期较短的短债型基金中“避避风头”,波动相对较小,当然与之对应的收益预期也要做好管理。

数据来源:定期报告,时间截至2024.06.30

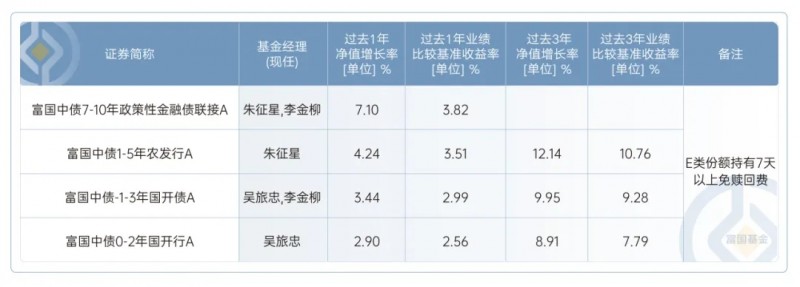

中长期纯债

过去几年的债牛中,中长期纯债的收益让不少客官直呼满意,目前来看,长端利率的风险确实不容忽视,偏博弈的行情之下,建议大家保持耐心,不必着急加仓,但也没必要减仓离场。如果在长期视角下考虑科学的资产配置,希望大家对中长期债基保持关注度。

数据来源:定期报告,时间截至2024.06.30

混合型债基

在下半年中美经济再平衡的大背景之下,政策空间的继续打开和悲观情绪的修复让权益类资产的回归成为大家共同的期待,在当下的转型期,如果既不想放弃固收类资产的稳妥,也想提前布局权益资产回归的希望,混合型债基不妨考虑一下~

数据来源:定期报告,时间截至2024.06.30

被动指数型债基

今年以来,拥有“债券基金”和“指数基金”双重优势的债券指数型基金,持续火热发行,成为资产配置中的香饽饽,持仓透明度和相对较低的费率吸引了诸多基民的关注。

数据来源:定期报告,时间截至2024.06.30

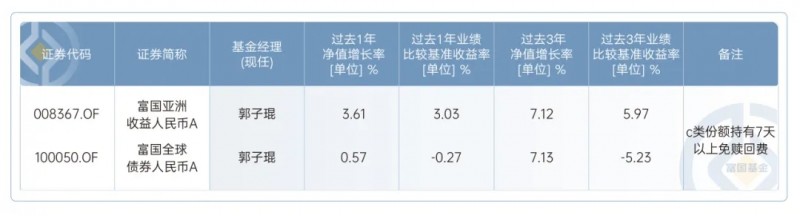

QDII债基

随着美联储降息的脚步越来越近,海外债券的投资价值越来越值得重视,从过往数据来看,近3次美联储降息周期中,中资美元债是较具确定性的投资品种之一~

数据来源:定期报告,时间截至2024.06.30

理解固收资产在配置中的压舱石角色,不因一时的波动而乱了阵脚,根据自己真实的资产配置需要作出决策。