近期,A股半年报时间临近,多家上市公司“预喜”,市场受多种积极因素提振震荡回暖。随着国内宏观总需求边际改善,政策支持力度在不断加码,后续经济预期上修有望改善市场风险偏好,市场有望重拾上行动力。

三大优势凸显

随着新“国九条”强调要进一步全面深化改革开放,更好地服务高质量发展,推动形成促进资本市场高质量发展的合力,上市公司更加注重分红回购等投资者回报行为,A股市场生态持续得到改善,具有高股息率、高盈利等优势的投资板块也得到了投资者更多关注。

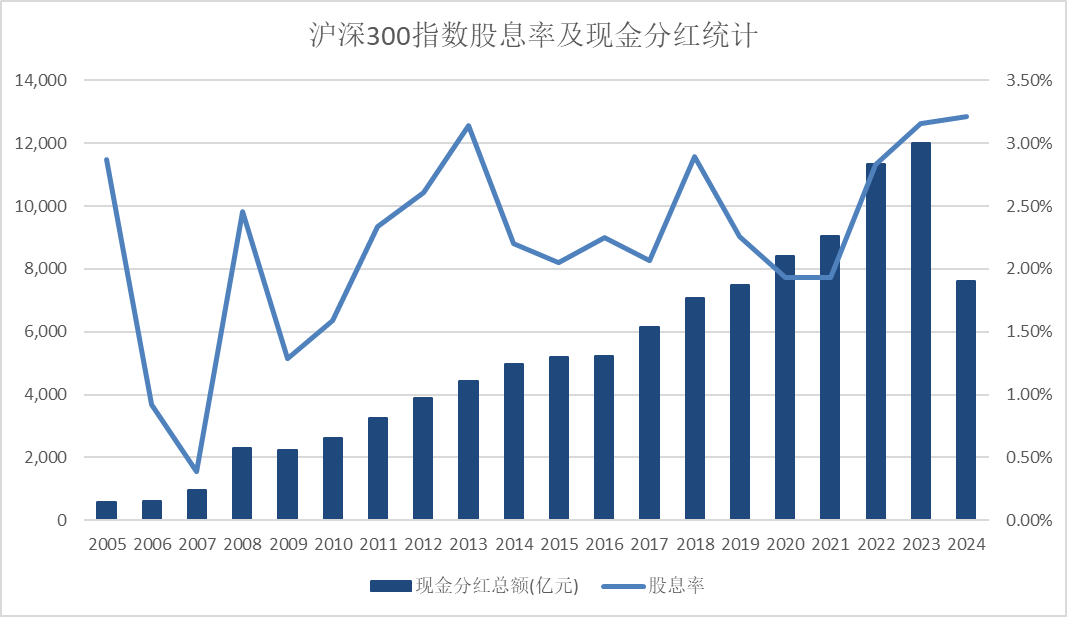

以沪深300指数为例,近年来,沪深300指数成分公司持续大举分红,回报率持续提升。截至7月14日,沪深300指数的股息率已攀升至3.21%,年内现金分红总额7599亿元。

数据来源:Wind,截至2024年7月14日

高股息率是上市公司吸引价值投资者和长期投资者的重要指标,自2020年以来,沪深300指数股息率持续走高。横向对比来看,沪深300指数股息率明显高于上证指数、深证成指、中证500、中证1000等主流宽基指数,上述主流宽基指数股息率在1.60%至2.96%之间。

除了股息率之外,反映企业盈利能力的净资产收益率(ROE)指标上,沪深300指数也领先于其他主流宽基指数。2021年至2023年,沪深300指数ROE每年均超过10%,优于上证指数、深证成指、中证500、中证1000。

当下位置中国权益资产估值性价比具备一定吸引力。经过近三年的调整,沪深300指数市盈率12倍,处于近十年36.4%分位。市场分析人士认为,无论是从横向还是纵向看,沪深300指数都处于较低估值区间的水平,从中长期角度来看,布局沪深300正当时。

指增策略超额明显

宏利基金旗下的指数增强策略基金——宏利沪深300指数基金(A类代码:162213)中长期超额收益明显,公司利用多维度、多策略量化选股模型,力争长期稳定地获取阿尔法收益。

宏利基金作为较早布局量化产品线的基金公司,在多年量化投研经验的加持下,搭建了一套完善的指数增强策略投资框架。宏利基金量化团队通过四个维度构建多策略的增强框架——选股、行业、风格和组合。不同层次的Alpha之间的相关性也偏低,能够在一定程度上追求产品较低波动和超额收益。

截至7月14日,宏利沪深300指数增强A近5年跑赢基准25.29%,今年以来累计收益4%,同类排名前15%。

Wind数据显示,截至2023年末,全市场成立满5年、跟踪沪深300指数的“增强指数型基金”近30只。2019年至2023年,全市场连续5年跑赢业绩比较基准及沪深300指数的指数增强型基金仅有7只,宏利沪深300指数增强A就是其中之一。

对于指数增强策略基金而言,在紧跟标的指数的同时,基金经理在合同允许的范围内采用多种量化技术力争超越指数,追求一定的超额收益。数据显示,2019年至2023年,宏利沪深300指数增强A(代码:162213)获得了连续5年的历史超额收益,分别为10.28%、13.97%、4.82%、0.98%、1.55%。

备注:宏利沪深300指数增强(A类)由泰达宏利中证财富大盘指数证券投资基金转型而来,于2018年3月16日正式转型,转型前的基金业绩比较基准:95%×中证财富大盘指数收益率+5%×同业存款利率,转型后基金业绩比较基准:沪深300指数收益率*95%+同业存款利率*5%,本基金现任基金经理刘洋(2019年1月9日至今),转型后历任基金经理杨超(20141013-20190128)。转型后2018年、2019年、2020年、2021年、2022年、2023年的业绩分别为-23.51%、44.44%、39.84%、-0.03%、-19.6%、-9.24%,同期业绩比较基准分别为-25.27%、34.16%、25.87%、-4.85%、-20.58%、-10.79%,数据源自本基金定期报告。本产品风险等级为R3-中风险。此评级为管理人评级,具体销售以各代销机构评级为准。

风险提示:以上观点仅供参考,不构成投资建议或承诺。基金过往业绩不预示其未来表现。基金有风险,投资需谨慎。投资者投资于基金管理人管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《基金产品资料概要》等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。