原标题:IPO周报|“巨无霸”华虹公司今上市,212亿募资规模年内最大

澎湃新闻记者 戚夜云

8月7日,年内最大规模IPO——华虹公司(688347.SH,01347.HK)将在科创板上市。

华虹公司是中国大陆特色工艺晶圆代工龙头,产能规模居中国大陆第二,本次募资规模高达212亿元,不仅是A股年内最大,也是科创板史上第三大IPO。

澎湃新闻根据Wind及公开信息梳理统计,本周(8月7日-8月11日)共7只A股新股网上申购,比上周(7月30日-8月4日)减少了4只。

在上市方面,Wind数据显示,截至8月6日,A股共有16家企业已在网上发行股份,融资金额为330.87亿元,目前,沪市主板1家、科创板1家、北交所1家企业已公布挂牌计划。上周,共计5家企业挂牌上市,均为A股,融资总额共计67.591亿元。

一,本周新股申购

本周共有7只新股申购,其中创业板3只,为乖宝宠物食品集团股份有限公司(简称“乖宝宠物”,301498.SZ)、浙江恒达新材料股份有限公司(简称“恒达新材”,301469.SZ)、江苏协昌电子科技股份有限公司(简称“协昌科技”,301418.SZ);科创板2只,为深圳市信宇人科技股份有限公司(简称“信宇人”,688573.SH)、苏州锴威特半导体股份有限公司(简称“锴威特”,688693.SH);北交所2只,山东国子软件股份有限公司(简称“国子软件”,872953.BJ)、上海博迅医疗生物仪器股份有限公司(简称“博迅生物”,836504.BJ)。

具体来看,据国泰君安,乖宝宠物为国内宠物食品龙头企业,OEM/ODM出口的同时打造自有品牌“麦富迪”,“麦富迪”获MAT2021犬猫食品品牌天猫销量榜单行业第一名,此外,乖宝宠物还收购高端宠物食品Waggin’Train完善品牌矩阵。

乖宝宠物所在行业“C13农副食品加工业”近一个月(截至2023年7月28日)静态市盈率为18.73倍。根据招股意向书披露,选择中宠股份(002891.SZ)、佩蒂股份(300673.SZ)、路斯股份(832419.BJ)作为可比公司。截至2023年7月28日,可比公司对应2022年平均PE(LYR)为38.66倍,对应2023和2024年Wind一致预测平均PE分别为28.93倍和21.50倍。

据国泰君安,恒达新材是国内中高端医疗及食品包装原纸龙头供应商,2021年公司医疗包装原纸和非容器类食品包装原纸市场份额分别为16.84%和12.71%,位居行业前列,并成功切入国内外知名医疗耗材器械公司与大型快餐连锁企业的供应链体系。

恒达新材所在行业“C22造纸和纸制品业”近一个月(截至2023年7月31日)静态市盈率为21.50倍。根据招股意向书披露,选择仙鹤股份(603733.SH)、凯恩股份(002012.SZ)、民丰特纸(600235.SH)、恒丰纸业(600356.SH)、五洲特纸(605007.SH)、华旺科技(605377.SH)、齐峰新材(002521.SZ)作为可比公司。截至2023年7月31日,可比公司对应2022年平均PE(LYR)为28.11倍(剔除极端值民丰特纸、齐峰新材),对应2023年和2024年Wind一致预测平均PE分别为17.47倍和12.99倍。

据华金证券,协昌科技构建了“上游功率芯片+下游运动控制产品”协同发展的业务体系。公司运动控制产品主要为面向电动车辆领域,下游客户主要以中大型电动车整车厂为主,现已与雅迪集团、绿源集团、爱玛集团等诸多国内一线电动车厂商建立了较为密切的合作关系。

综合考虑业务与产品类型等方面,选取运动控制器行业的汇川技术、和而泰、贝仕达克;以及功率芯片行业的富满微、韦尔股份、新洁能为协昌科技的可比上市公司;从上述可比公司来看,2022年平均收入规模为87.71亿元,销售毛利率为26.33%;剔除负值、极值的可比PE-TTM(算术平均)为46.80X;相较而言,公司营收规模低于行业可比公司平均,毛利率高于行业可比公司平均。

据华金证券,信宇人是国内较早进入锂电生产装备领域的企业之一,目前在锂电干燥设备细分市场处于国内第一梯队,并陆续进入宁德时代、比亚迪、蜂巢能源等锂电龙头客户供应商体系。

根据主营业务类型,选取先导智能、赢合科技、利元亨等锂电池设备生产商为信宇人的可比公司。从上述可比公司来看,2022年可比公司的平均收入规模为90.52亿元,可比PE-TTM(算术平均)为32.67X,销售毛利率为30.87%;相较而言,公司营收规模与销售毛利率均未及同业平均。

据国泰君安,锴威特是国内快速成长的高可靠功率半导体设计企业,功率器件及功率IC双轮驱动,高可靠领域业务快速发展驱动公司营收及盈利能力同步提升。公司积极拓展SiC基功率半导体布局,是国内为数不多具备650V-1700VSiCMOSFET设计能力的企业之一,布局新能源汽车、光伏发电等领域,有望成为新业绩增长点。

锴威特所在行业“C39计算机、通信和其他电子设备制造业”近一个月(截至8月1日)静态市盈率为35.78倍。根据招股意向书披露,选择士兰微(600460.SH)、华微电子(600360.SH)、新洁能(605111.SH)、东微半导(688261.SH)、臻镭科技(688270.SH)、振华风光(688439.SH)作为可比公司。截至8月1日,可比公司对应2022年平均PE(LYR)为50.92倍(剔除极值华微电子),对应2023和2024年Wind一致预测平均PE分别为36.90倍和27.30倍。

据申万宏源,国子软件以自主研发的资产管理数字化平台为基础,面向行政事业单位和各级各类学校,提供资产管理相关软件开发、技术服务以及资产管理相关物联网设备等硬件产品。

申万宏源的申购分析意见为参与。国子软件专注提供行政事业、教育领域资管信息化服务,在山东省内形成良好的市场口碑和较稳定的市场地位。从主要下游看,公司在中小学资管信息化领域的渗透率较低,具备较大客户开发空间。博弈面看,公司首发估值适中,可流通比例及其中老股占比均较低。

据申万宏源,博迅生物是一家专业从事实验室设备及生命科学仪器研发、生产、销售及服务的高新技术企业,产品广泛运用于医药、食品、检验检测、检验检疫、农林牧渔、环境保护、科学研究等诸多领域。

申万宏源的申购分析意见为谨慎参与。博迅生物产品集中于温湿度控制系列、高压灭菌系列及净化安全系列,在其细分领域公司大部分产品技术指标优于国内平均水平,但较国外仍有提升空间。短期看,得益于主营产品提价及上游原材料价格回落等因素,毛利率提升,盈利能力增强。长期看,公司产品所在细分领域国产化率较高,且公司研发投入低于行业平均水平,核心零部件自制率较低。考虑到国内科学仪器市场竞争日益加剧,产品单机附加值提升是大势所趋,提升核心零部件自制率将成为公司整体竞争力提升的重要因素。结合博弈面看,公司首发估值适中,可流通比例及其中老股占比均较低,但考虑近期发行节奏加快,建议谨慎参与。

二,本周新股上市

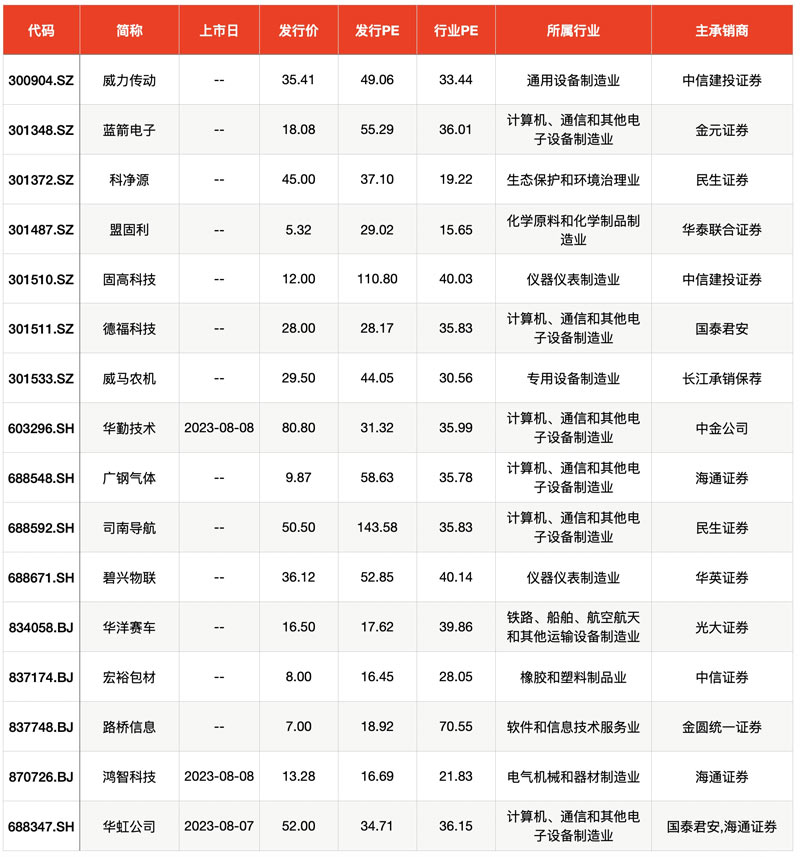

截至8月6日,A股共有3只股票已公布上市计划,华虹公司将于本周一(8月7日)上市,华勤技术股份有限公司(简称“华勤技术”,603296.SH)、广东鸿智智能科技股份有限公司(简称“鸿智科技”,870726.BJ)将于本周二(8月8日)上市。

此外,A股仍有13家已在网上发行的企业,尚未公布上市日期。

上周共有5只新股上市,分别为浙江荣泰电工器材股份有限公司(简称“浙江荣泰”,603119.SH)、哈尔滨敷尔佳科技股份有限公司(简称“敷尔佳”,301371.SZ)、长华化学科技股份有限公司(简称“长华化学”,301518.SZ)、金凯(辽宁)生命科技股份有限公司(简称“金凯生科”,301509.SZ)、深圳民爆光电股份有限公司(简称“民爆光电”,301362.SZ)。

三,上周A股IPO上会

发审委审核方面,上周共有4家企业首发过会,4家企业均获得通过。其中一家为上海合合信息科技股份有限公司,它的3款主力产品为扫描全能王、名片全能王和启信宝。

上周共有8家企业终止IPO,均为主动撤回IPO材料。

四,港股最新动态

本周,港股未有新股招股以及披露上市计划。

上周,仅有1家企业在港股递交招股书,为盛禾生物(Sunho Biologics,Inc.)。

五,投融资大事记

1,8月3日,北京中科富海低温科技有限公司(简称“中科富海”)近日成功完成C轮引战融资,融资总额8亿元。本次融资由诚通混改基金和建信股权共同领投,国投招商、工银投资、越秀产业基金跟投,原股东兴业国信、中科先行创投、中科创星在本轮继续跟投。

2,8月3日,真迈生物宣布完成近4亿元的C轮融资,金域医学、国鑫投资等机构共同领投,深高新投、国创致远、常州霜叶创投、财鑫资本跟投。

3,8月2日,滴灌通宣布完成4.58亿美元C轮融资。本次募资,股东背景多元而广泛,来自欧美、中东、东南亚和大中华等地的新进和原始股东,包括大型长线投资机构、私募和风投基金、大学捐赠基金、互联网平台、零售消费集团等。

4,8月2日,宠物家宣布完成C2轮融资2亿元,由博信资本领投,老股东跟投;这是宠物家继头部CVC机构领投C1轮后再次获得资本青睐。至此,宠物家C轮融资超4亿元。

5,8月1日,电生理全球创新平台企业心航路医学科技公司(简称“心航路医学”)宣布完成A轮融资。本轮融资由龙磐投资和礼来亚洲基金(LAV)联合领投,合计融资金额为2亿元。